【企业社会责任与可持续发展】| CSR & Sustainability

作者:郭沛源,商道融绿,2023-09-15

本文根据作者在新浪财经和中信出版集团联合主办的《2023年ESG全球领导者大会》主旨演讲内容整理,略有调整。

资产组合碳测算的重要性

所谓资产组合碳测算,顾名思义,即测算资产组合的碳排放的情况,可以是总量数据,也可以是强度数据,是衡量资产组合是高碳还是低碳资产的关键指标,也可称为资产碳足迹。这里所说的资产组合是广义的,对银行来说,主要是信贷资产;对资管来说,主要是持有的权益类和固收类资产。

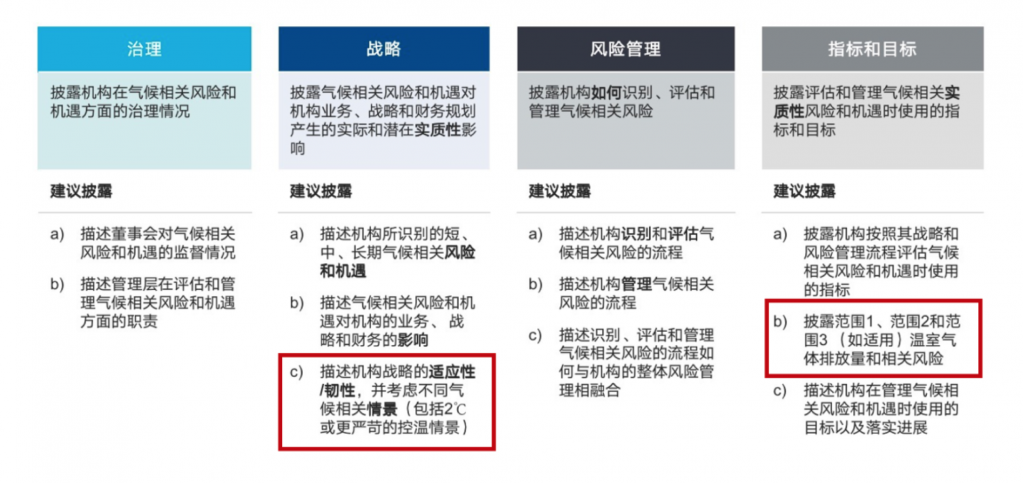

资产组合碳测算的重要性体现在两个方面。第一,它是金融机构低碳转型的关键衡量指标。对金融机构来说,低碳转型的关键不是运营碳中和,而是资产碳中和。如果用范畴来划分,金融机构低碳转型的关键不是范畴一和范畴二,而是范畴三中的融资活动排放,即资产组合碳排放。因此,金融机构要实现碳中和,归根到底是金融机构的资产要实现碳中和;所以金融机构必须要有一个衡量指标,实时掌握资产组合碳排放是多少?距离碳中和有多远?第二,它可以帮助金融机构满足日益提升的气候相关信息披露的要求,譬如TCFD(即IFRS S2)里提到的情景分析、指标和目标披露,都与资产组合碳测算有关。

TCFD与资产组合碳测算相关的披露项

如何测算资产组合碳排放

那么,我们应该如何测算资产组合碳排放?从大的方面说,要计算各资产的碳排放。对银行来说,就是信贷客户这些企业的碳排放,对资管来说,就是股票和债券发行人这些企业的碳排放。然后根据归因因子,计算归属金融机构的碳排放。这个归因因子,就是金融机构通过贷款、投资等行为在企业总的碳排放中应承担的碳排放责任占比。

相对来说,归因因子不难算。碳核算金融合作伙伴关系(PCAF)也有比较明确的原则和公式。难点主要是计算信贷客户和股票债券发行人的碳排放。特别是对于银行来说,面对数以万计的客户,银行是不可能逐个收集和测算客户的碳排放的。

如何测算?商道融绿用三种方法来测算。

一是直接用企业披露的碳排放数据。有些上市公司披露了碳排放数据,一般情况这些内部计算的数据比外部估算要更准确,所以是首选。根据商道融绿《A股上市公司ESG评级分析报告2023》统计,2023年中证800成分股公司中,有45%的公司披露其碳排放数据,较2022年增长了35%,但绝对数量还是比较少,全A股中只有636家上市公司披露其碳排放数据。

二是用企业经济活动数据来推算。商道融绿研究了不同类型企业的特点,开发了企业排放推算模型,可以根据企业所处行业及经济活动数据(如能源消耗、产品产量、员工人数等)推算企业排放。这些经济活动数据往往在企业财务报表中就有,银行和资管可以方便获得。

三是用均值因子来估算。如果无法获得企业经济活动数据,我们也可以通过均值因子的方法来估算。商道融绿基于公开数据和自研模型,形成多种均值因子,根据这些因子结合企业所在地区、所属行业及企业规模,我们也可以估算企业的碳排放。

以上三种方法互为补充。从数据可靠性来看,优先用第一种,然后是第二种和第三种;从数据易得性来看,第三种是最容易实现的,其次是第二种,再次是第一种。在实际测算工作中,应该根据实际条件和要求,将三种方法灵活搭配运用。

目前,商道融绿把数据和测算方法整合为PANDA碳中和数据平台,支持银行、基金和券商测算资产组合碳排放。这个平台及应用先后获得国际金融论坛、环境金融、南方周末的奖项。

譬如,上海农商银行在今年六月发布的《环境信息披露报告暨TCFD报告》中,就用商道融绿的方法测算和披露了表内对公贷款的碳排放。测算结果显示:上海农商银行的贷款中,2022年高碳行业碳排放总量为889,529.38吨二氧化碳当量,碳排放强度为219.05吨二氧化碳当量/百万元,较2021年高碳行业贷款碳排放强度下降10.39%。

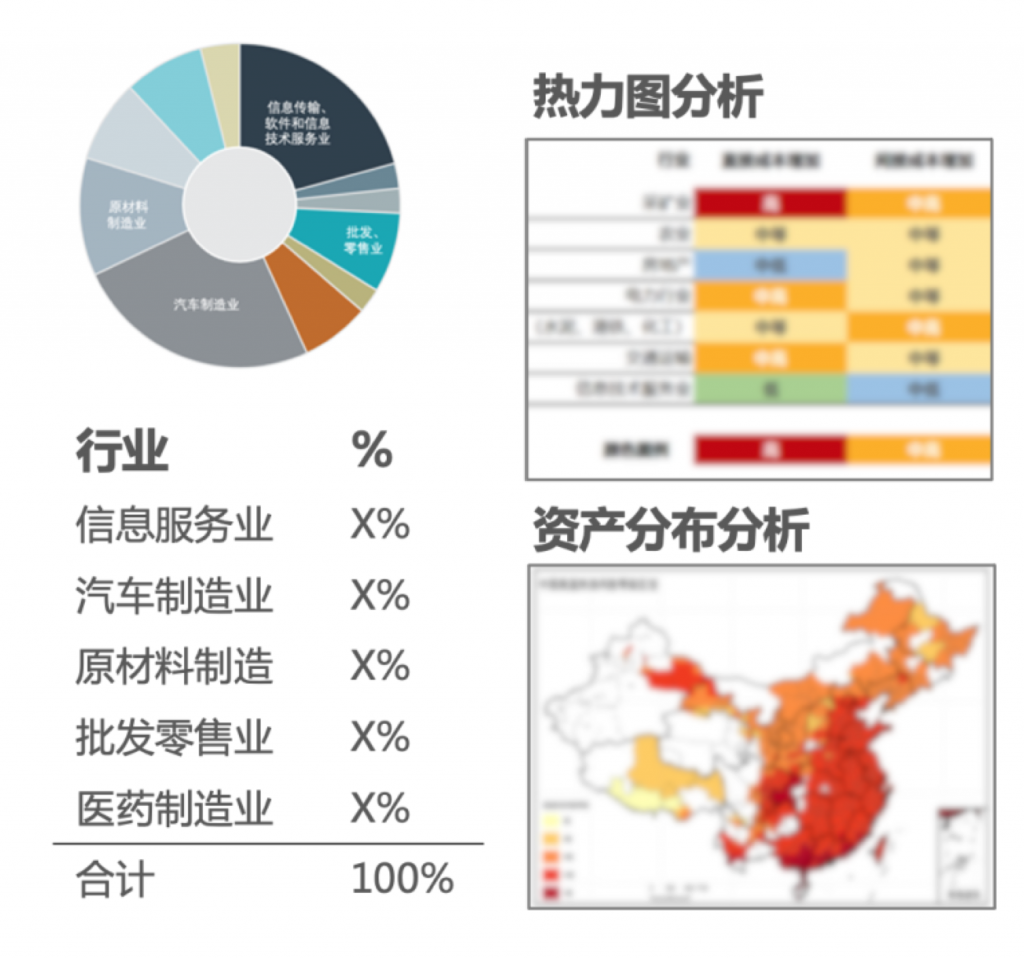

上海农商银行对公贷款碳排放测算

如何应用资产组合碳排放

由此可见,有了资产组合碳排放的数据,金融机构可以了解资产负债表中高碳资产和低碳资产的相对比例和大体分布,评估暴露在气候风险中的资产价值。在实践中,我们可以用气候在险价值或碳在险价值(CVaR)来衡量风险暴露的程度。这些数据还可以支持金融机构拟定从高碳向低碳转型的路径,一般应该从排放高、规模大、回报低的资产开始着手调整。(相关阅读:融绿气候研究所 | 碳在险价值是什么?)

一直以来,对上述方法和应用的担忧和质疑也有不少,质疑的焦点是数据是否准确?我认为我们应该对此有一个客观的认识。

对碳排放的测算,无论是企业层面还是资产组合层面,大多都是计算结果,而非仪器监测结果,只要是计算,就会有一些假设、有一些推算、有一些估算。这是难以避免的。

另外,企业层面碳测算和资产组合层面碳测算有本质区别。如果打个比喻,前者类似放大镜原理,后者类似热像仪原理。我们计算企业碳排放,就好像拿着放大镜去观测企业,采集企业内部信息,如采购的化石能源、消耗的电力等等,越具体、越清楚越好。我们计算资产组合碳排放,则好像拿着热像仪去给资产中的全部企业做一个“大合照”,从碳排放的视角来识别资产组合中数百、数千乃至数万家企业的热度,这个“大合照”可以让观测者看到组合中冷热分布和构成的大致情况,识别出要做工作的“热点区域(组合)”。

观测资产组合的“热点区域”示意图

因此,热像仪的主要价值是快速扫描和识别,要看到的是整体效果。决定“大合照”质量的,是所有像素构成的图片,而不是单个像素。只要像素的形成从统计意义上合理,某个像素或某几个像素出现异常,是不会对“大合照”质量产生重大损害的。当然,如果我们每个像素都能更清楚,“大合照”的质量(分辨率)也会更高。这是一个技术进步的过程。

总之,我们认为资产组合碳测算是金融机构低碳转型的关键衡量指标,金融机构都应该测算资产组合层面的碳排放和碳强度,制定合理的转型路径和时间表。

有兴趣的小伙伴可以和我们联系测试。

(本文首发于同名公众号)

作者简介:郭沛源,商道纵横总经理、商道融绿董事长。

清华大学管理学博士,商道纵横总经理、商道融绿董事长、中国责任投资论坛(深圳市霁风绿色金融促进中心China SIF)理事长,担任中国金融学会绿色金融专业委员会理事、中国证券业协会绿色证券委员会委员、联合国环境署金融倡议(UNEP FI)中国顾问,是ESG行业的资深专家。

郭博士在2012年发起China SIF,旨在推广ESG理念、促进国内外交流,每年举办夏季峰会、年会等活动。商道融绿专注提供ESG评级和数据服务、绿色债券第三方评估服务、绿色金融咨询服务。郭沛源博士在财新网、中国金融信息网等媒体开设专栏,并为清华大学、北京师范大学、美国西东大学、荷兰蒂尔堡大学等高校讲授企业社会责任和ESG相关课程。

编辑:Wind